تحولات ۴۰ ساله اقتصادی زیر میکروسکوپ

تفاوت رشد بلندمدت نقدینگی و تولید اسمی در دو دهه گذشته از کاهش سرعت گردش نقدینگی، حکایت دارد.

حمیدرضا عظیمینیا در دنیای اقتصاد نوشت: از سال ۱۳۸۰ تا ۱۴۰۲، رشد سالانه نقدینگی به صورت متوسط ۲۷ درصد و تورم سالانه به صورت متوسط ۲۰ درصد بوده است.

چه چیزی فاصله تورم و رشد نقدینگی را در این بازه توضیح میدهد؟ در گام اول باید توجه کرد که بر مبنای رابطه مقداری پول (MV=PY) حجم پول متناسب با تولید اسمی (مجموع افزایش تولید حقیقی و افزایش سطح عمومی قیمتها) است. از اینرو باید به جای مقایسه رشد بلندمدت نقدینگی با تورم، آن را با رشد بلندمدت تولید اسمی مقایسه کرد.

رشد سالانه تولید اسمی در سالهای ۱۳۸۰ تا ۱۴۰۲ به صورت متوسط ۲۵ درصد بوده است. در نظر داشتن رشد تولید اسمی به جای تورم فاصله را کم کرد، اما همچنان فاصله رشد سالانه ۲درصد زیاد است.

عقبماندگی همیشگی تولید اسمی از نقدینگی موجب شده است تا نقدینگی در سال ۱۴۰۲ حدود ۲۴۵برابر سال ۱۳۸۰ باشد، درحالی که تولید اسمی سال ۱۴۰۲ حدود ۱۷۵ برابر سال ۱۳۸۰ شده است.

چه چیزی موجب عقبماندگی همیشگی رشد تولید اسمی نسبت به نقدینگی شده است؟ این یادداشت در ادامه واژگان پول و نقدینگی را مبتنی بر تعریف بانک مرکزی استفاده میکند. در این چارچوب پول برابر با جمع اسکناس در جریان و حسابهای جاری است. نقدینگی نیز برابر با مجموع پول، حسابهای کوتاهمدت، بلندمدت و قرضالحسنه بانکی به همراه یکجز حسابهای متفرقه (که در اغلب سالها بخش کمی از نقدینگی را تشکیل میدهد) است.

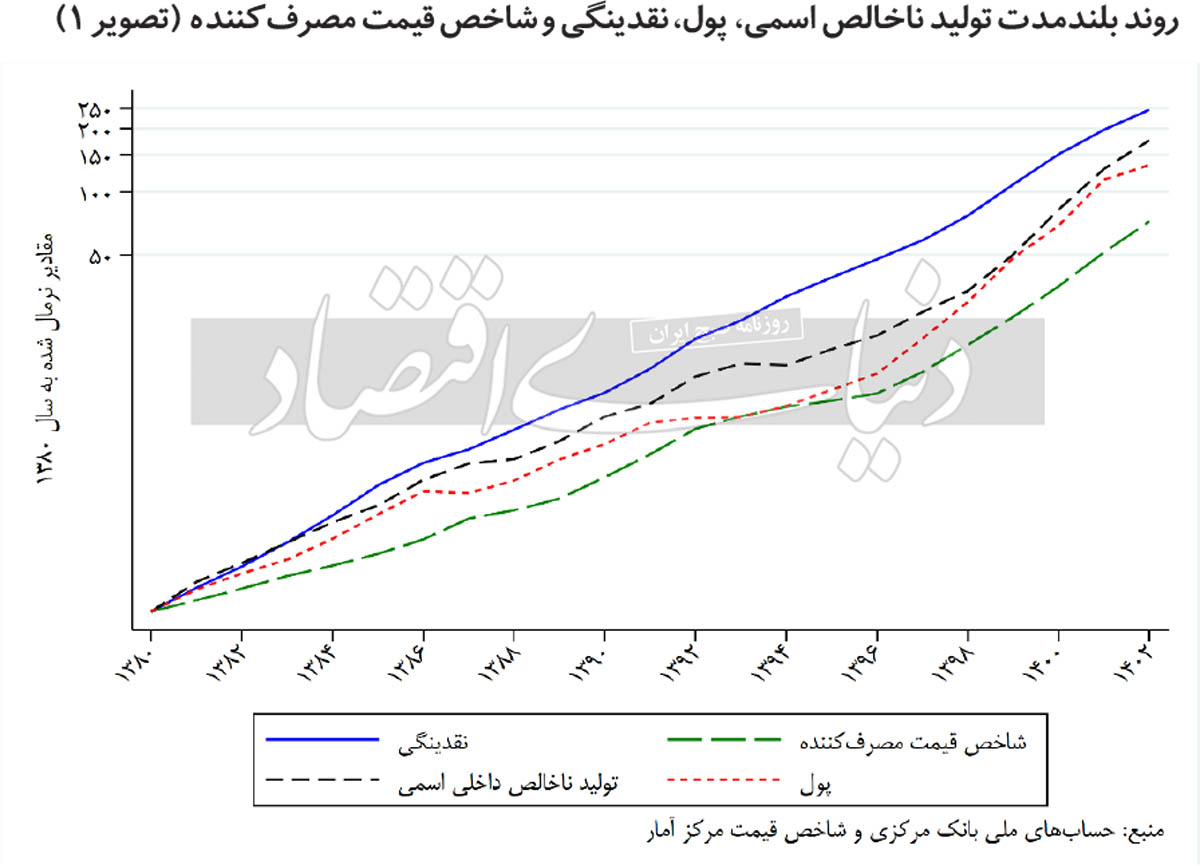

علاوه بر این تولید اسمی در این متن معادل تولید ناخالص داخلی به قیمت جاری با سال پایه ۱۳۹۵ بانکمرکزی در نظر گرفته شده است. در تصویر ۱تولید اسمی برابر با تولید ناخالص داخلی به قیمت جاری با سال پایه ۱۳۹۵ بانک مرکزی در نظر گرفته شده است.

برای شاخص قیمت مصرفکننده نیز از شاخص قیمت مصرفکننده شهری با سال پایه ۱۳۹۵ مرکز آمار ایران استفاده شده است. تصویر «یک» نشاندهنده روند بلندمدت پول، نقدینگی، تولید اسمی و شاخص قیمت مصرفکننده (شهری مرکز آمار ایران) است.

در این تصویر میبینیم نقدینگی در سال ۱۴۰۲ نسبت به سال ۱۳۸۰ حدود ۲۴۵ برابر شده، در حالی که تولید اسمی اقتصاد در این بازه ۱۷۵ برابر و شاخص قیمت مصرفکننده ۷۲برابر شده است. حجم پول نیز در این بازه ۱۳۳ برابر شده است.

تفاوت رشد بلندمدت نقدینگی و تولید اسمی در دو دهه گذشته از کاهش سرعت گردش نقدینگی (که عملا حاصل تقسیم تولید اسمی بر حجم نقدینگی است) حکایت دارد.

باید توجه داشت که تغییرات سرعت گردش نقدینگی روی دیگر تفاوت رشد بلندمدت نقدینگی و تولید اسمی است، از اینرو برای چرایی تفاوت رشد بلندمدت نقدینگی و تولید اسمی نمیتوان گفت که سرعت گردش نقدینگی کاهش پیدا کرده، زیرا سرعت گردش نقدینگی از تقسیم تولید اسمی به نقدینگی بهدست میآید و در عمل همان واقعیت را در عنوانی متفاوت بیان میکند. با این حال توجه به سرعت گردش نقدینگی به ما کمک میکند تا دلیل این پدیده در 20سال اخیر را بفهمیم.

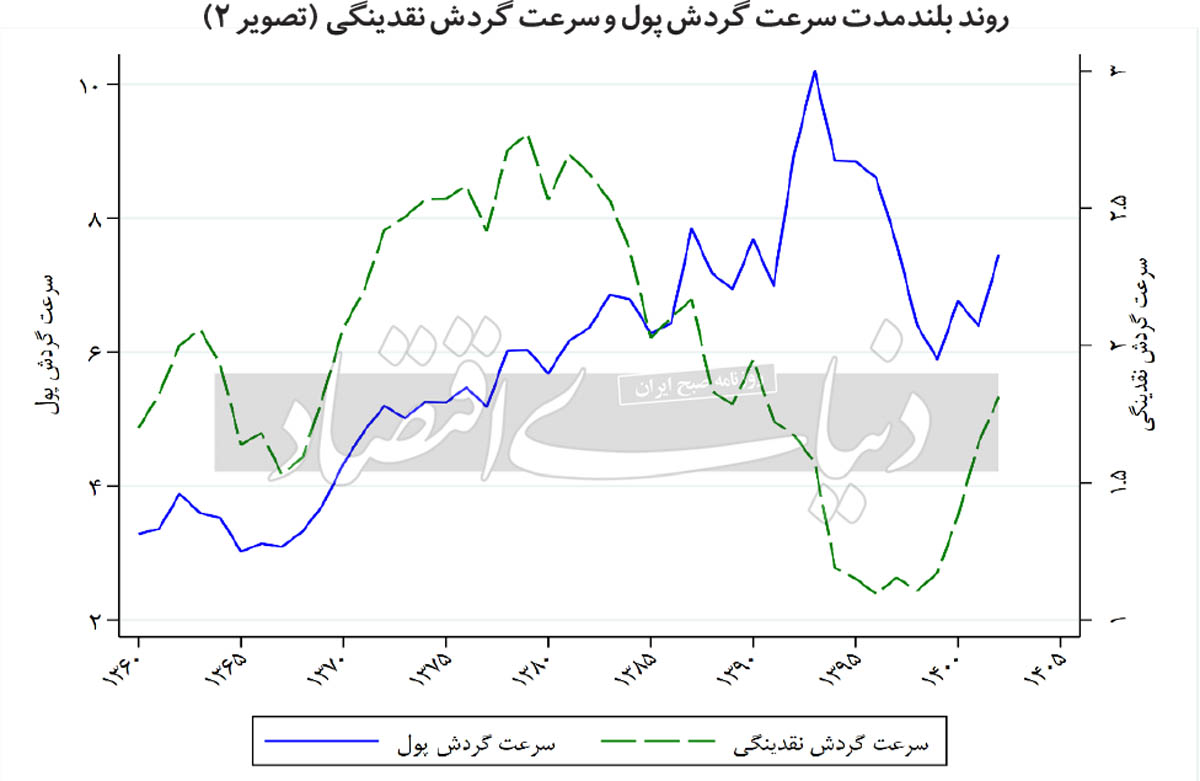

در تصویر 2 سرعت گردش پول (نقدینگی) از تقسیم تولید ناخالص داخلی اسمی بر حجم پول (نقدینگی) محاسبه میشود (این نمودار براساس شاخصهای بانک مرکزی محاسبه شده است).

با این حال از ابتدای دهه ۸۰ روندی نزولی را آغاز کرده و تا سال ۹۹ به رقم 1.1 کاهش مییابد، هر چند پس از سال ۹۹ روند صعودی مجدد را آغاز کرده و در سال ۱۴۰۲ به 1.8 رسیده است. افزایش سرعت گردش پول در سالهای دهه 60 تا 80 نتیجه این بوده که مردم (بهنسبت افزایش تولید اسمی) پول کمتری نگهداری کردهاند. این امر میتواند ناشی از افزایش هزینه-فرصت نگهداری پول نقد باشد.

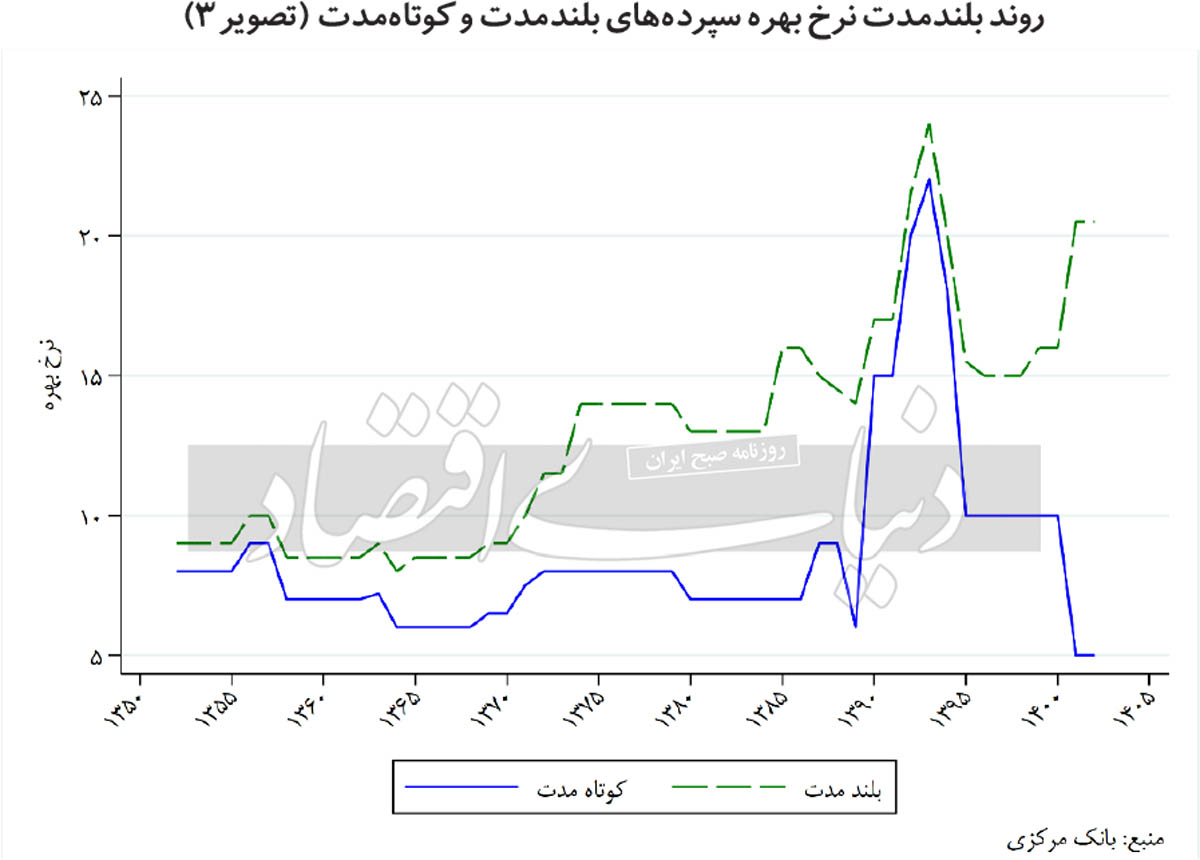

از ابتدای دهه ۷۰ نرخ بهره سپردههای بلندمدت و کوتاهمدت بانکهای دولتی افزایش یافت (تصویر 3). این نکته در کنار دیگر خدمات نظام بانکی موجب شد که تمایل مردم به نگهداری پول (اسکناس و حساب جاری) کمتر شود و بخش بیشتری از دارایی آنها به سپرده کوتاهمدت و بلندمدت در بانکها تبدیل شود.

در تصویر 3 باید توجه داشت که این داده عملا سقف مصوب نرخ بهره پرداختی حسابهای بلندمدت و کوتاهمدت بانکهای دولتی را نشان میدهد و نرخ بهره پرداختی بانکهای خصوصی یا طرحهای سپردهپذیری ویژه (همچون گواهی سپرده ۳۰درصدی سال ۱۴۰۲) میتواند بیش از این سقف باشد. با این حال این نرخها نمایانگر روند هزینه-فرصت نگهداری پول (حساب جاری و اسکناس) هستند.

از ابتدای دهه ۸۰ سرعت گردش نقدینگی روندی نزولی را طی کرده است که نشان میدهد مردم به ازای هر واحد تولید اسمی، مقادیر بیشتری از نقدینگی را در حسابهای بانکی خود نگهداری میکنند. این امر ناشی از افزایش اقبال مردم به حسابهای بلندمدت بوده است.

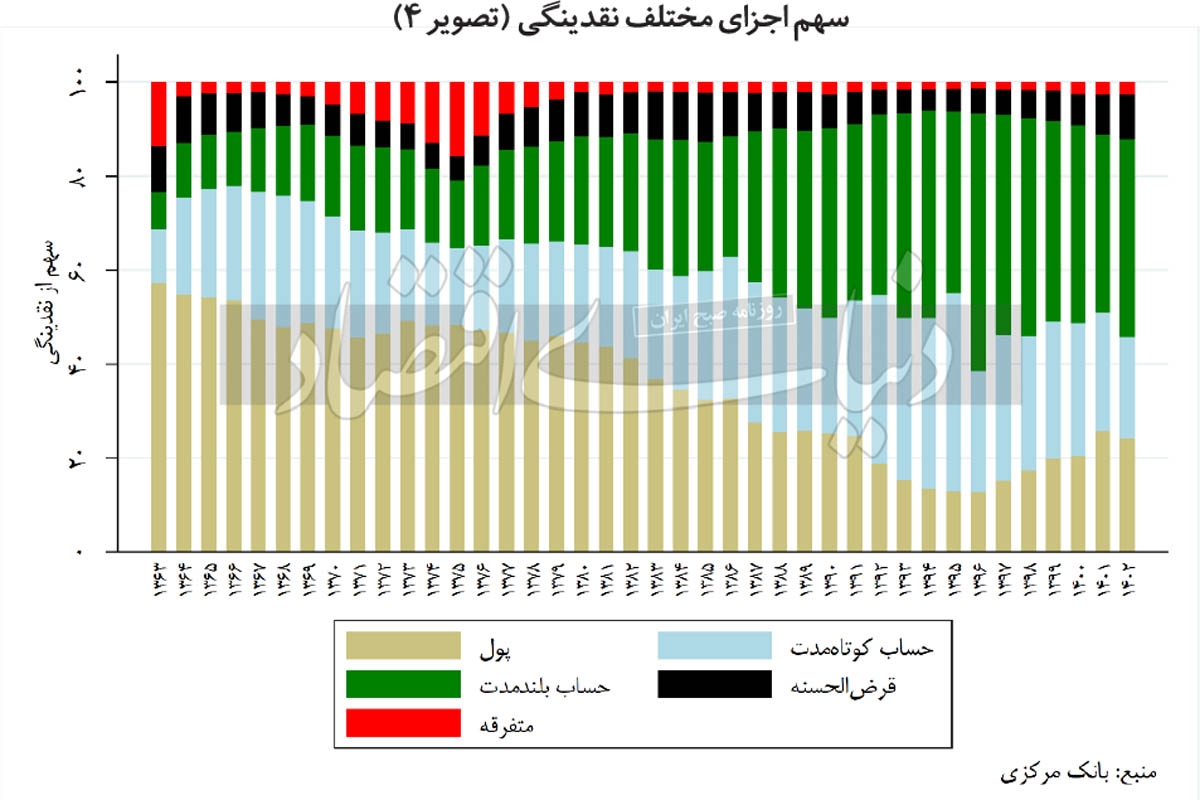

تصویر «۴» نشان میدهد که سهم حسابهای بلندمدت از نقدینگی در چهاردهه گذشته روندی افزایشی را پیموده است. در حالی که سهم حسابهای بلندمدت از نقدینگی در سال ۱۳۶۳ حدود ۷ درصد بوده، این سهم در سال ۱۳۸۰ به ۲۳درصد و در سال ۱۴۰۲ به بیش از ۴۲ درصد رسیده است.

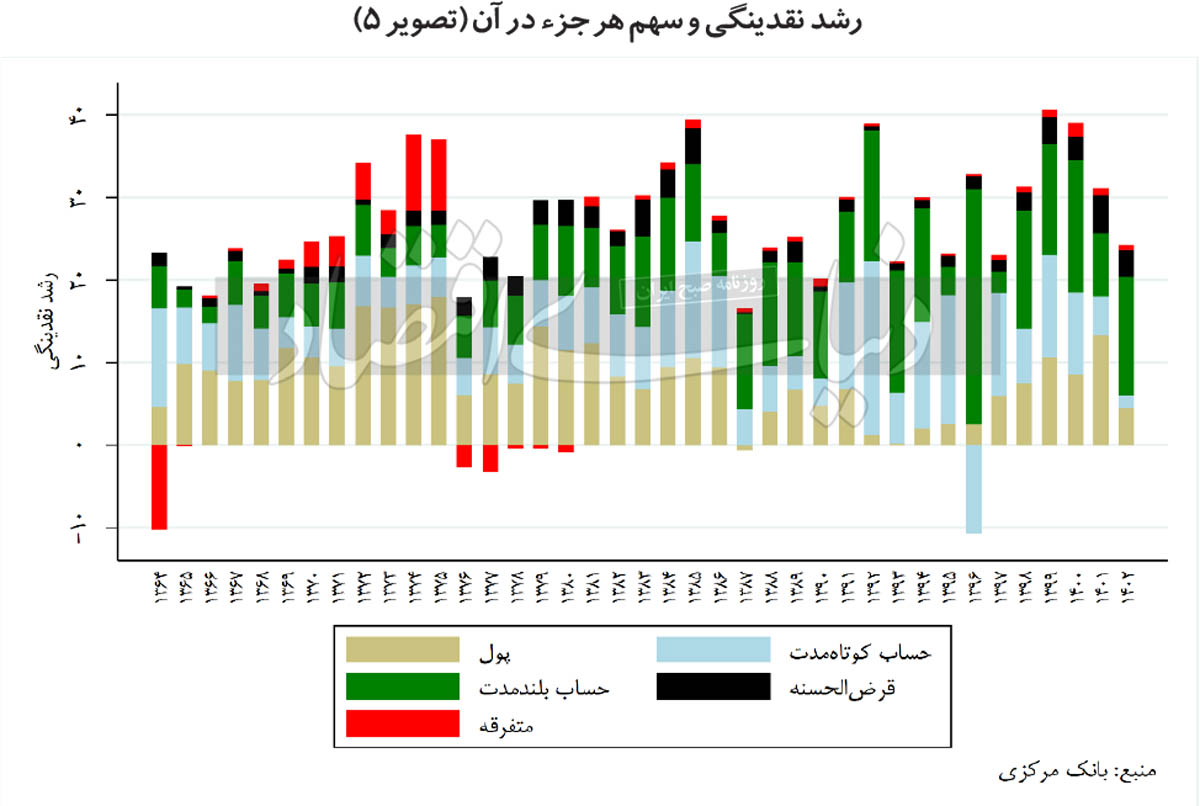

تصویر «۵» نشاندهنده رشد نقدینگی و سهم هریک از اجزای نقدینگی در رشد آن است. این شکل نیز نشان میدهد که تا دهه ۸۰، پول سهم غالب را در رشد نقدینگی داشته که البته به دلیل اینکه بیش از ۵۰ درصد از نقدینگی از پول تشکیل میشده، طبیعی بوده است.

با این حال به مرور زمان با پررنگ شدن نقش حسابهای بلندمدت، از دهه ۸۰ نقش پول در رشد نقدینگی کمرنگ و نقش حسابهای بلندمدت و کوتاهمدت در رشد نقدینگی پررنگ شده است. با وجود اینکه رشد نقدینگی در ۴۰سال گذشته معمولا حول ۳۰ درصد نوسان داشته، اما در هر دوره سهم اجزای آن یکسان نبوده است.

در دهههای ۶۰ و ۷۰ رشد پول نقش بیشتری در رشد نقدینگی داشته، اما در دهههای ۸۰ و ۹۰ نقش مسلط با رشد حسابهای بلندمدت بوده است. چرا در دهه ۸۰ سهم حسابهای بلندمدت پررنگ شد؟ یک فرضیه گسترش بانکداری خصوصی در دهه ۸۰ و ارائه نرخ بهرههای بالاتر برای حسابهای بلندمدت است. در دهههای ۶۰ و ۷۰ حساب بلندمدت بانک دولتی تنها گزینه مردم برای نگهداری دارایی بود که قدرت نقدپذیری زیادی داشته باشد.

دیگر گزینههای نگهداری دارایی همچون ارز، طلا و مسکن یا با معضل نقدپذیری مواجه بودند یا امنیت کمتری نسبت به نگهداری سپرده داشتند. بانکداری خصوصی در دهه ۸۰ قاعده بازی را عوض کرد و گزینه جدیدی روی میز مردم گذاشت. حسابهای بلندمدت بانکهای خصوصی سودهای بالاتری نسبت به حساب بلندمدت بانکهای دولتی داشتند، از اینرو بانکهای خصوصی توانستند حساب بلندمدت را به گزینهای مقبول برای سرمایهگذاری تبدیل کنند.

باید توجه داشت که در دهه 80 و بخش زیادی از دهه 90 صندوقهای درآمد ثابت، اوراق دولتی و صندوقهای سرمایهگذاری مشترک گزینه جدی برای بسیاری از مردم به حساب نمیآمدند. از اینرو حسابهای بلندمدت بانکی در این دوره گزینهای بیرقیب برای جذب سپردههای مردم بودند.

با توجه به مطالب پیشگفته، مشخص میشود که بخش قابلتوجهی از رشد نقدینگی در سالهای 1380 تا 1402 ناشی از رشد حسابهای بلندمدت بوده و این حسابها نسبت به دیگر اجزای نقدینگی نقدپذیری کمتری دارند و کمتر مورد مبادله قرار میگیرند. از اینرو شاهد هستیم که در سالهای 1380 تا 1402 روند سرعت گردش نقدینگی کاهشی بوده که این امر در فاصله رشد نقدینگی و تولید اسمی، خود را نمایان میکند.