نگاهی به بازارها؛ پیامدهای کاهش نرخ بهره

این مطلب به بررسی شاخص کل بورس در بازارهای داخلی و نیز نرخ بهره در بازارهای خارجی با احتمال کاهش این نرخ در ۵۰ نقطه با توجه به بحرانهای اخیر در منطقه پرداخته است. به نظر میرسد سرمایهگذاران در حال ارزیابی دقیقتری از عوامل بنیادی بازار هستند و تلاش دارند تا از نوسانات ناشی از بحرانهای جهانی فاصله بگیرند.

بازار داخلی در یک قدمی کانال ۲.۱ میلیونی

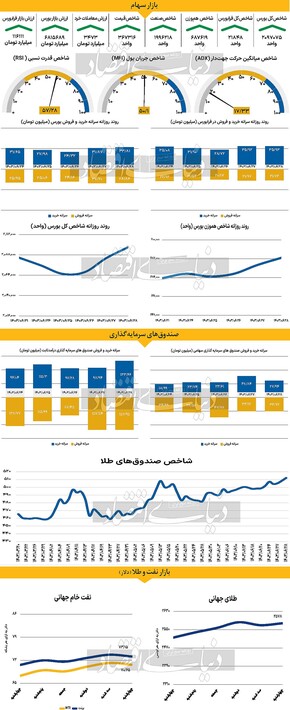

تریبون اقتصاد- به گزارش دنیای اقتصاد، در روز دوشنبه ۱۷ شهریور ماه، بورس تهران برای سومین بار طی سالجاری کانال ۲میلیون و ۱۰۰هزار واحدی را از دست داد، اما پس از ۹ روز معاملاتی توانست تا مجددا به محدوده این کانال نزدیک شود.

شاخص کل بورس طی روز گذشته با رشد ۰.۶۲ درصدی به ۲ میلیون و ۹۷هزار واحد رسید. همچنین، شاخص هم وزن که نمایی از فضای کلی بازار با توجه بیشتر به بنگاههای کوچک را ارائه میدهد، با رشد ۰.۷۳ درصدی به ۶۸۷هزار و ۶۱۹ واحد رسید. فرابورس در آخرین چهارشنبه شهریور ماه، با افزایش ارتفاع ۰.۵۸ درصدی به ۲۱هزار و ۸۴۸ واحد رسید و برای سومین روز متوالی سبزپوش شد. روند ورود نقدینگی به بازار نیز ادامه یافت، به نحویکه برای دومین روز پیاپی با پایان ساعت معاملاتی بازار با ورود نقدینگی مواجه شد.

ورود ۷۱ میلیارد تومان پول، اما نتوانست هفته جاری را جبران کند به طوری که طی این هفته، ۱۱۵ میلیارد تومان پول حقیقی از بازار خارج شده است.

در حاشیه مراسم تودیع و معارفه رئیس جدید سازمان، همتی بر پیگیری وعدههای اقتصادی دولت چهاردهم تاکید کرد. در همین راستا و به عقیده برخی از فعالان، بورس در روز گذشته نشان داد که به صحبتهای وزیر اقتصاد و تصمیمات مرتبط با سیاستهای مالی و پولی وی نگاه مثبتی دارد. این واکنش به دلیل امیدواری سرمایهگذاران به بهبود شرایط اقتصادی و اعتماد به اصلاحات پیشنهادی بود.

در حالی که بازار از این صحبتها حمایت کرد، نسبت به بحرانهای منطقهای اخیر، عکس العمل چندانی نشان نداد. این موضوع را میتوان نشانهای از آغاز یک تغییر نگرش میان سرمایهگذاران دانست. فعالانی که به جای واکنش سریع به اخبار منفی بینالمللی، بیشتر به عوامل داخلی و تصمیمات اقتصادی و تاثیرات بلندمدت آن توجه میکنند.

این وضعیت میتواند به معنای کاهش تاثیرات کنشهای سیاسی بر بازار باشد و نشان دهنده این است که فعالان بازار به تدریج به ثبات و بهبود شرایط داخلی بیشتر توجه دارند. از این رو میتوان گفت که سرمایهگذاران در حال ارزیابی دقیق تری از عوامل بنیادی بازار هستند و تلاش دارند تا از نوسانات ناشی از بحرانهای جهانی فاصله بگیرند.

بازار خارجی؛ کاهش احتمال نزول ۵۰ نقطه نرخ بهره

کارشناسان پیشبینی میکنند که در ساعات پایانی روز چهارشنبه فدرال رزرو نرخ بهره را ۲۵ نقطه پایه کاهش دهد. اما بازارها کاهش ۵۰ نقطه پایه را ترجیح میدهند. انتظار میرود که دلار با کاهش ۲۵ نقطه پایه تقویت شود. طلا و دیگر کامودیتیها در این حالت میتوانند نزولی شوند. تصمیم فدرال رزرو درباره نرخ بهره که در روز چهارشنبه اعلام میشود، یکی از حساسترین و نزدیکترین تصمیمها در ماههای اخیر است.

بازارها اخیرا با احتمال ۶۵درصد به ۳۵درصد به نفع کاهش ۵۰ نقطه پایه نسبت به کاهش ۲۵ نقطه پایه تمایل پیدا کرده اند. چهارشنبه هیچ داده اقتصادی مهمی از منطقه یورو منتشر نمیشود و انتظار میرود که جفت ارز یورو دلار با نماد EURUSD در محدودههای باریکی معامله شود تا زمانی که اعلامیه فدرال رزرو منتشر شود. از سمت بانک مرکزی اروپا (ECB)، یکی از اعضای شورای حاکم، سیمکوس، اظهار کرد که کاهش نرخ بهره در اکتبر احتمالا رخ نخواهد داد. بازارها تنها کاهش ۷ نقطه پایه را پیشبینی میکنند و انتظار میرود کاهش بعدی در دسامبر اتفاق بیفتد.

با این حال، اگر فدرال رزرو در روز چهارشنبه ۵۰نقطه پایه کاهش دهد، فشار بر بانک مرکزی اروپا برای تسریع در کاهش نرخها افزایش خواهد یافت. اگر فدرال رزرو نرخ بهره را ۵۰ نقطه پایه کاهش دهد بازارها آن را به عنوان یک حرکت هراس آلود تعبیر میکنند و در این حالت ممکن است دلار ضعیف شود. نرخ تورم بریتانیا برای ماه اوت کاملا مطابق با انتظارات عمومی منتشر شد. شاخص قیمت مصرفکننده (CPI) سالانه بدون تغییر در ۲.۲درصد باقی ماند، در حالی که شاخص تورم هسته از ۳.۳درصد به ۳.۶درصد افزایش یافت، تورم بخش خدمات که به دقت زیر نظر گرفته میشود نیز مطابق با انتظارات از ۵.۲درصد به ۵.۶درصد افزایش یافت. این ارقام تقریبا تایید میکنند که بانک مرکزی انگلستان (BoE) در نشست پنجشنبه نرخ بهره را بدون تغییر نگه خواهد داشت. هرچند که هنوز ۶ نقطه پایه کاهش نرخ در بازار پیشبینی شده، اما این ارقام احتمال افزایش نرخهای بهره در قراردادهای سوآپ کوتاه مدت سونیا را افزایش میدهد.