شرط بورس برای عبور از محدوده 2.5 میلیون واحدی

در صورتیکه این حمایتها از بازار سرمایه، پابرجا بماند، احتمالا بورس برای سدشکنی صرفا به یک نقدینگی تازه نفس احتیاج خواهد داشت.

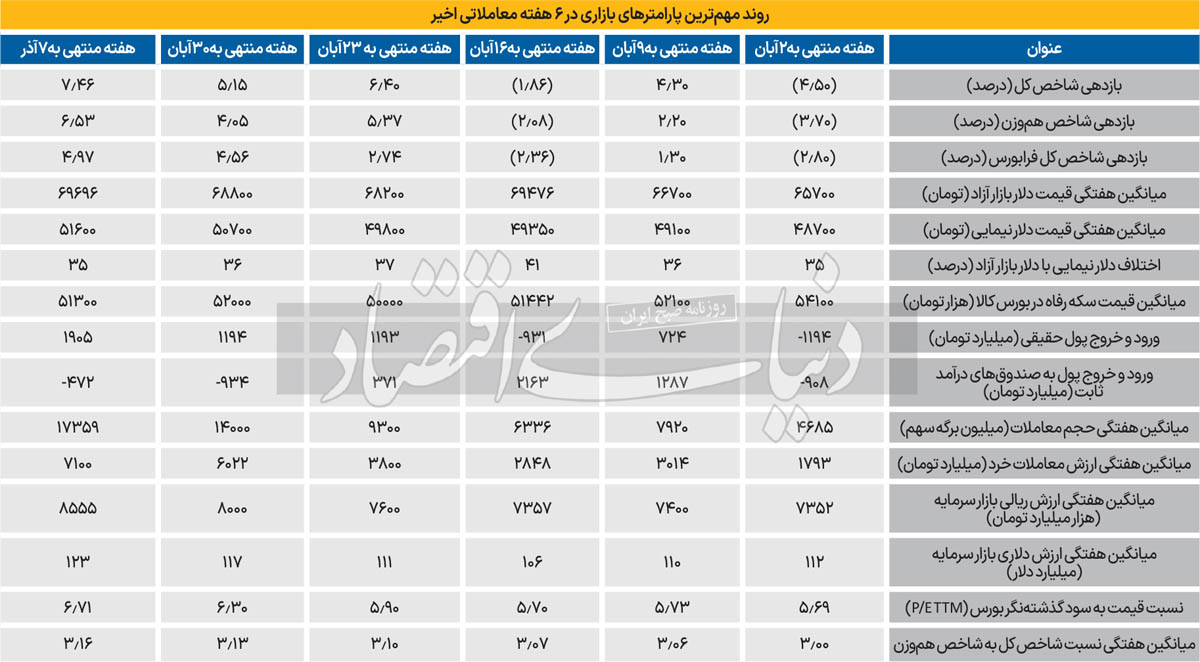

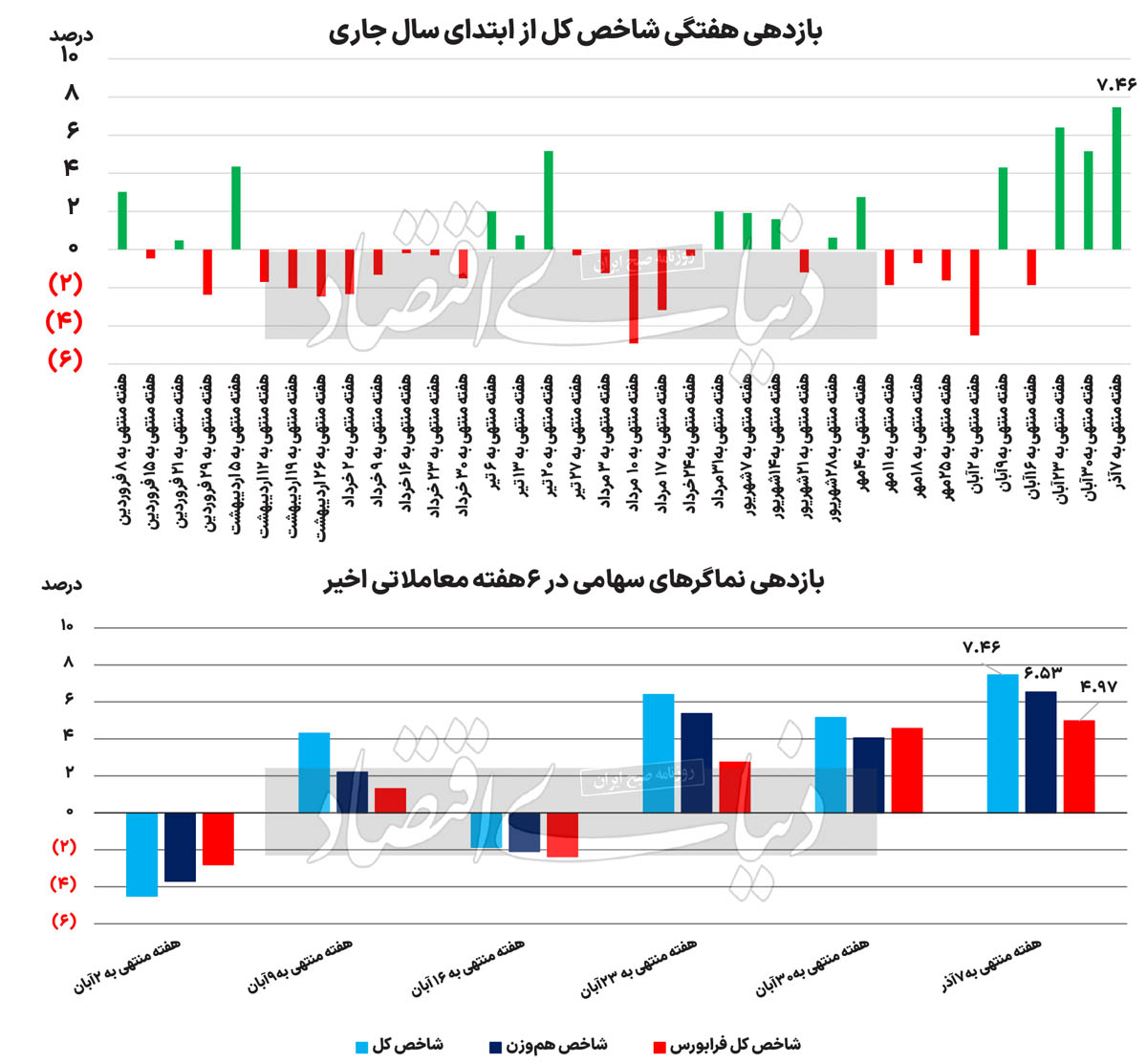

به گزارش دنیای اقتصاد، شاخص کل بورس با رشد بیش از ۷درصدی طی هفته قبل موفق شد تا در کانال۲.۴میلیون واحدی باقی بماند. بررسیها نشان میدهد این میزان از بازدهی هفتگی از هفته منتهی به ۸شهریور۱۴۰۲ بیسابقه بوده است. در هفته مذکور شاخص کل افزایش بیش از ۸درصدی را ثبت کرده بود.

همچنین شاخص هموزن نیز با افزایش ارتفاع ۶.۵درصدی، از بازدهی نماگر اصلی عقب مانده است. ضمن آنکه میانگین هفتگی ارزش معاملات هم از ۸ هزار و ۵۰۰ میلیارد تومان عبور کرده است.

این در حالی است که بیش از هزار و ۹۰۰ میلیارد تومان پول حقیقی وارد بازار سهام شده است و ۴۷۲ میلیارد تومان از صندوقهای بدون ریسک درآمد ثابت خارج شده است.

حجم معاملات با رشد قابل توجهی نسبت به هفتههای قبل، از 17 میلیارد سهم گذشت. ضمن آنکه نسبت P/E نیز به 7 واحد نزدیک شده است. همزمانی وقوع متغیرهای یادشده و نزدیکشدن نماگر اصلی به سقف 2.5 میلیونی، احتمالا اهالی بازار را دچار تردید خواهد کرد.

هر چند عوامل اقتصادی پشت بورس درآمدهاند، اما بازار دو سناریوی اصلاح و عبور پرقدرت از سقف2.5میلیون را مد نظر قرار داده است. روند معاملات هفته آینده میتواند تاثیر بسزایی بر تحقق این دوسناریو داشته باشد. اما شرط اصلی گذار از سد محکم 2.5 میلیون واحدی، ثبات سیاسی و سیاستگذاری در خاورمیانه و بهویژه ایران است.

بورس همچنان خودنمایی میکند

بازار سهام روزهای پررونقی را تجربه میکند. شاخص بورس با افزایش هفتگی 7.4درصدی موفق شد تا دوباره رکوردشکنی کند. آخرینبار، بازدهی هفتگی بورس 8.14 درصد بود که در هفته اول شهریور1402 به وقوع پیوست.

بازار چندین هفته متوالی است که بازدهی خوبی را ثبت میکند. خودنمایی بورس در حالی است که سایر بازارهای دارایی، در مقابل بازار 8 هزار همتی بورس قد خم کردهاند. ثبات سیاسی، موجب تقویت P/E شده و احتمالا بازار از اهرم این نسبت مالی، رشد خوبی را در ارزش بازار خود شاهد خواهد بود؛ چرا که بهطور متعادل P/E بورس باید تا محدوده 10 واحد رشد کند.

بهطور تاریخی بورس از دو محل، با رشد P/E همراه شده است. اول آنکه دلار نیما و قلههای جدیدی که فتح میکند، همواره موجب سقفشکنی بورس تهران شده است. به عبارتی دیگر شاخص کل بورس از محل رشد قیمت دلار، از قلههای تاریخی عبور میکند. دوم، کاهش نرخ بهره سبب سرریز پولها به بازار سهام خواهد شد.

اکنون بازار با رشد قیمت دلار و نگاهی بر کاهش نرخ سود، امنیت بالایی را در فضای سرمایهگذاری در بورس احساس میکند. احتمالا از این محل، بورس بازدهی واقعی بالایی را برای سهامداران خود خلق خواهد کرد.

همچنین بورس تهران وزن بالایی را به گزارشهای 9ماهه خواهد داد؛ چرا که صورتهای مالی پاییز، به لحاظ بنیادی میتوانند حاشیه سود بالاتری را نسبت به تابستان و بهار گزارش کنند؛ چرا که افزایش نرخ دلار سطح درآمد صنایع بورسی وارد کانال جدیدی کرده است.

از اینرو، نتایج گزارشهای ماهانه از چشم بازار دور نخواهد ماند. شرکتهای بورسی همانند مهرماه سطح بالایی از درآمد را با وجود محدودیتهای مصرفی انرژی تجربه کردند. با این حال، 382 نماد تولیدکننده بورسی روی هم، 300 هزار میلیارد تومان فروش داشتند که نسبت به آبان سال قبل رشد 24 درصدی را تجربه کرده است.

نیازسنجی بورس برای عبور از سد

بازار سهام برای عبور از سد محکم 2.5میلیون واحدی تلاشهای بسیاری کرد. بارها شاخص کل بورس تا مرز 2.5میلیون رفت و موفق نشد تا از این مقاومت روانی عبور کند.

محدوده 2.5میلیون واحدی، سد بتنی محکمی شده است که برای اولینبار بورس آمادگی شکست این سد را خواهد داشت. بازار سهام با حمایت دلار و کاهش نرخ بهره و همچنین عوامل بنیادی متعدد در صنایع مختلف بهویژه خودرو، برای مقابله با مقاومت اردیبهشت سال قبل، تجهیز شده است.

در صورتیکه این حمایتها پابرجا بماند، احتمالا بورس برای سدشکنی صرفا به یک نقدینگی تازه نفس احتیاج خواهد داشت. به لحاظ تکنیکال سطح قیمتها بسیار بالاست و برخی از سهامداران حقیقی تمایلی به خرید سهام به این قیمت ندارند.

این درحالی است که P/Eبازار همچنان با در نظر گرفتن عوامل بنیادی مناسب است. اگر با کاهش قیمت سهام و اصلاح نسبی P/E بازار قدری متعادلتر هم شود، پولهای داغ وارد بازار خواهد شد.

هر چند زمانی میتوان به یک اصلاح کوتاه مدت امیدوار بود که ارزش معاملات بالا و حجم معاملات مناسب به خوبی دست به دست شدن سهام را میان سهامداران فعلی و سهامداران دست به نقد نمایان کند.