شروط روند صعودی بورس؛ این سهام مورد توجه هستند

بهنظر کارشناسان و فعالان بورسی، تازمانیکه شاخص هموزن نیز همانند شاخصکل، قله تاریخی خود را فتح نکرده و از آن عبور نکند، نمیتوان روند صعودی فعلی را پایدار توصیف کرد.

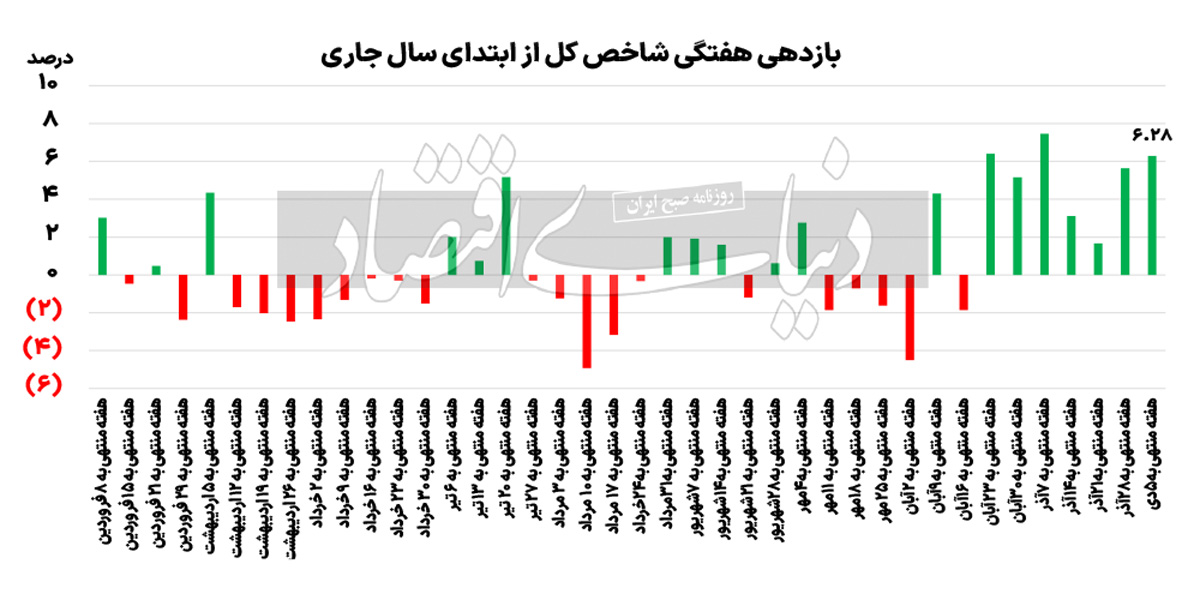

تریبون اقتصاد، شاخص کل بورس در هفته اول دیماه با رشد ۶.۲۸ درصدی با مقاومت داینامیک ۲.۸ میلیون واحدی درگیر است.

به گزارش دنیای اقتصاد، احتمالا طی هفته پیشرو افزایش تقاضا در نمادهای کوچکتر میتواند فضا را برای رشد شاخص هموزن و عبور از قله تاریخی فراهم کند. این امر میتواند با اصلاح ملایم نماگر اصلی همراه باشد.

تنور دادوستدهای بورس تهران، در هفته اول زمستانگرم شد، بهخصوص آنکه رشد 60 درصدی نرخ دلار موثر بر درآمد و سود شرکتها سبب شدهاست تا شاخصسازان بورسی با شتاب بیشتری برای دستیابی به اهداف قیمتی، روند صعودی را دنبال کنند.

با این تفاسیر نماگر اصلی بورس در هفته اول دیماه موفق شد تا با رشد 6.28 درصدی، بالاترین بازدهی هفتگی را از هفته منتهی به 7 آذر امسال بهثبت برساند. این درحالی است که نماگر هموزن همانند هفتههای گذشته با افزایشی کمتر از شاخصکل، رشد 2.68 درصدی را به ارمغان آوردهاست.

بررسیها نشان میدهد؛ میانگین ارزش معاملات خرد سهام و حقتقدم در هفته قبل، حدود 9 هزار میلیارد تومان بودهاست. با احتساب صندوقهای بورسی، ارزش دادوستدهای بورس تهران طی روز چهارشنبه از 21هزارمیلیاردتومان نیز فراتر رفت.

همچنین ورود بیش از 2 هزار و 100 میلیارد تومان سرمایه حقیقی طی هفته اول دهمین ماه سال، حکایت از آن دارد که همچنان عطش حقیقیها برای حضور در بازار سهام به اتمام نرسیدهاست. این درحالی است که نسبت P/E بازار بهطور میانگین 7.6 واحد بوده و ارزش دلاری بازار نیز بهتازگی از 130 میلیارد دلار عبور کردهاست.

بهنظر میرسد با ارائه گزارشهای ماهانه در سامانه کدال و تاثیر قابلتوجه رشد دلار بر نرخ فروش شرکتها، شاخصسازان و شرکتهای دلارمحور بورسی از این محل منتفع شدهاند. برای صعود پایدار در بورس، پس از برخورد نماگر اصلی با مقاومت مهم، حرکت پولهای درشت به سمت سهام کوچک ضرورت خواهد داشت.

پایان حمایت دلار؟

بهطور تاریخی در شروع روندهای بزرگ بورسی، شاخصسازان و بهطور خاص شاخصکل بورس نقش پررنگی را در شکلگیری فضای رونق در بازار ایفا میکنند. رشد 60 درصدی دلار موثر بر شرکتها از ابتدای سال، بر درآمد شرکتهای بزرگ بورس موثر واقع شدهاست، بهطوریکه بهرغم محدودیتهای انرژی و کمبود سوخت در صنایع طی تابستان و پاییز امسال، افزایش نرخ فروش شرکتها شرایط بهبود درآمدها را در سومین فصل سال رقم زدهاست.

گزارشهای ماهانه آذر که بهتازگی بر سامانه کدال بارگزاری شدهاست، نشان میدهد؛ افزایش قیمت دلار موثر بر شرکتها، رشد بسیار خوبی را در نرخ فروش شرکتها بهخصوص شرکتهای دلاریمحور که درآمد آنها از محل رشد دلار بهبود مییابد، رقمزده است.

شرکتهای فولادی و فلزات اساسی، اورهسازان و پتروشیمیها نیز در این قاعده قرار دارند. خبرهایی درخصوص افزایش سرمایه خودروییها بهعنوان یکی از لیدرهای اصلی بازار نیز در بهبود روند شاخصسازان بیتاثیر نبودهاست.

این درحالی است که نمادهای بهاصطلاح ریالی بازار با وجود آنکه احتمالا با افزایش هزینه و بهای تمامشده مواجه شدهاند، هنوز موفق به افزایش نرخ فروش، متناسب با افزایش بهای تولید نشدهاند. احتمالا طی ماههای آینده، نمادهای کوچک و متوسط بازار نیز از رشد قیمت دلار متاثر خواهند شد.

بورسیها پس از طی یک روند شارپی توسط نماگر اصلی بورس و درگیری آن با مقاومت داینامیک 2.8میلیون واحد، انتظار دارند تا بخشی از تقاضای بازار به سمت سهام متوسط و کوچک بازار که نماینده آنها شاخص هموزن است، هدایت شود.

بهنظر کارشناسان و فعالان بورسی، تازمانیکه شاخص هموزن نیز همانند شاخصکل، قله تاریخی خود را فتح نکرده و از آن عبور نکند، نمیتوان روند صعودی فعلی را پایدار توصیف کرد.

عبور ارزش معاملات از 21 همت

یکی از دلایلی که فعالان بورسی را نسبت به تحولات اخیر بازار امیدوارتر کردهاست، رشد قابلتوجه ارزش معاملات هم به شکلریالی و هم در مقایسه با رشد قیمت دلار است. بررسیها نشان میدهد، بازار سهام طی روز چهارشنبه با وجود عرضههای قابلتوجه سهام در بازار و سرخپوشی نماگر هموزن، ارزش معاملات بیش از 21 هزار میلیارد تومان را تجربه کردهاست.

این روند، افزایش قابلتوجهی را نسبت به رشد قیمت دلار بهثبت رساندهاست، بهطوریکه طی یک هفته قبل، ارزش معاملات خرد با در نظر گرفتن صندوقهای بورسی بالای 200 میلیون دلار در روز بودهاست. همچنین انتظارات از بهبود درآمد شرکتها طی پاییز حکایت از آن دارد که سود خالص نمادهای بورسی در پاییز بهصورت دلاری یا در مقایسه با دلار موثر بر شرکتها عملکرد بهتری داشتهاست، از اینرو میتوان شاهد عملکرد بهتر ارزش بازار شرکتها در مقایسه با قیمت ارز بود، بهطوریکه با وجود رشد ارزش دلاری بازار از 100 تا 130 میلیارد دلار، احتمالا این شاخص میتواند تا میانگین 4 سال اخیر، یعنی 180 میلیارد دلار در مرحله اول نفوذکرده و پس از آن تا سقف 210 میلیارد دلار نیز پیشروی کند.

از سوی دیگر بهنظر میرسد در شرایطی که خطر جنگ مستقیم ایران در منطقه با حمایت تیم اقتصادی دولت از بازار سرمایه خنثی شدهاست، میتوان P/E بالاتری نسبت به سطح فعلی که حدود 8 واحد است، به سود خالص شرکتها نسبت داد. در اینصورت دستیابی به تارگتهای بالاتر برای شاخصکل و بهخصوص برای نماگر هموزن دور از ذهن نخواهد بود.